24 juin 2022 par Jean Mermoz

24 juin 2022 par Jean Mermoz

La montée de l’inflation aux États-Unis et au Royaume-Uni pousse la Réserve fédérale américaine (Fed) ainsi que la Banque d’Angleterre (BoE) à clôturer l’ère des politiques monétaires accommodantes. Ces deux institutions ont initié les deux mesures suivantes 1) le ralentissement puis l’arrêt des programmes de rachats d’actifs 2) la remontée progressive des taux directeurs.

Bien qu’également confrontée à la pression inflationniste en zone euro, la BCE, par la voix de sa présidente Christine Lagarde, a longtemps persévéré dans son diagnostic d’une hausse des prix qui serait simplement temporaire. Si la fin du programme de rachat PEPP est de longue date planifiée pour le mois de mars, l’on reste encore loin d’une normalisation de la politique monétaire ; en effet, une partie des rachats sera dès lors effectuée dans le cadre du programme APP. Par ailleurs, encore en décembre dernier, Christine Lagarde estimait hautement improbable toute hausse des taux directeurs pour l’année 2022[1].

Depuis lors, elle a radicalement changé de discours. La hausse « hautement improbable » des taux en décembre n’était plus mentionnée dès février[2] (et ce, bien avant le démarrage du conflit en Ukraine), pour aboutir en mai à l’annonce surprise d’une hausse « plus rapide que prévu ». Si aucune date n’a été donnée jusqu’à récemment[3], elle est désormais attendue pour le mois de juillet[4] et accompagnée d’un arrêt des programmes de rachats d’actifs. Ces revirements de la BCE se révèlent problématiques, voire contradictoires avec les objectifs de la « forward guidance », à savoir, donner des indications claires sur l’orientation future de la politique monétaire afin d’orienter les anticipations, d’influencer les décisions des acteurs financiers.

En s’appuyant sur des prévisions optimistes par la suite démenties ou bien « corrigées », en s’abstenant de donner des précisions sur les conditions qui la pousseraient à rehausser ses taux, dans quels délais ni à quel rythme, la BCE prend le risque de voir sa parole perdre en crédibilité et générer des incertitudes quant à sa capacité d’action, réduisant ainsi l’impact potentiel de ses futures annonces.

Par ailleurs, sa position extrêmement attentiste « pas de changement de politique monétaire, sauf si la situation le nécessite » est à l’opposé de ce qu’elle devrait être dans une perspective de lutte contre l’inflation. À savoir : une fois le risque inflationniste identifié en amont, déployer des mesures préventives (d’une ampleur limitée) afin de casser la formation/limiter l’amplitude de la vague inflationniste avant que celle-ci ne devienne trop importante, plutôt que d’envisager de réagir une fois celle-ci présente et le cycle de hausse des prix amorcé, nécessitant in fine une réaction bien plus forte que ce qu’elle aurait pu être en premier lieu.

Pourquoi alors la BCE tarde-t-elle à suivre les autres Banques centrales pour lutter contre l’inflation ?

a) Des outils de politique monétaire épuisés

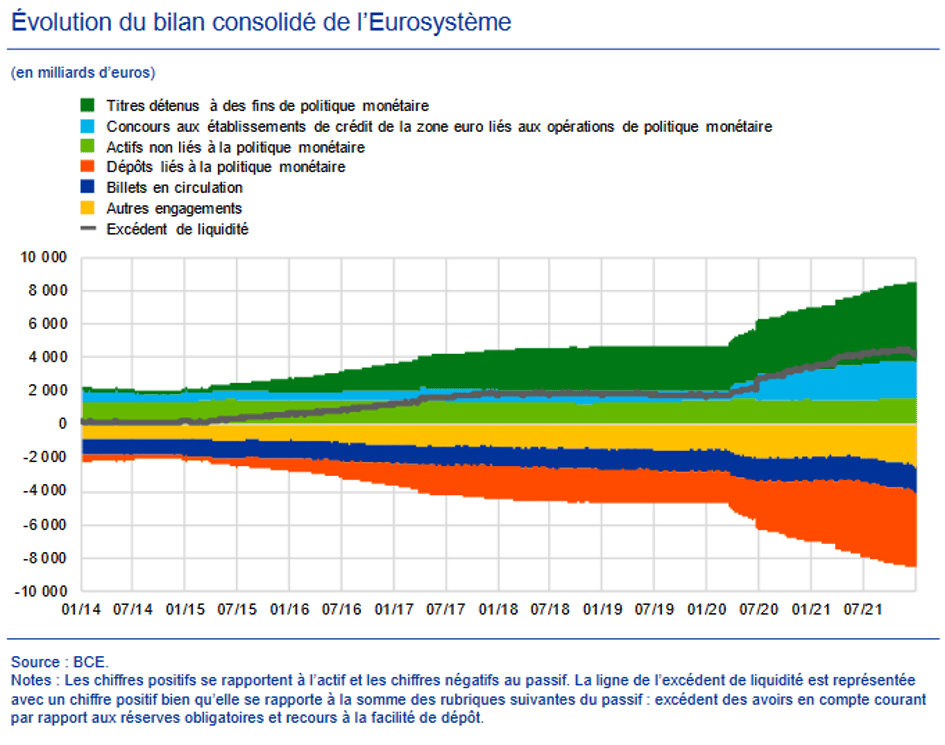

Il s’agit tout d’abord de bien cerner la situation dans laquelle se trouve la BCE et les outils dont elle dispose. Depuis 2012, la BCE a fait usage de deux principaux instruments de politique monétaire :

Nous voyons donc que la BCE est intervenue massivement, et ce faisant, a épuisé ses outils de politique monétaire ; elle se voit limitée dans sa marge de manœuvre, les taux étant à zéro, elle n’a plus que deux choix : les y laisser ou bien les remonter.

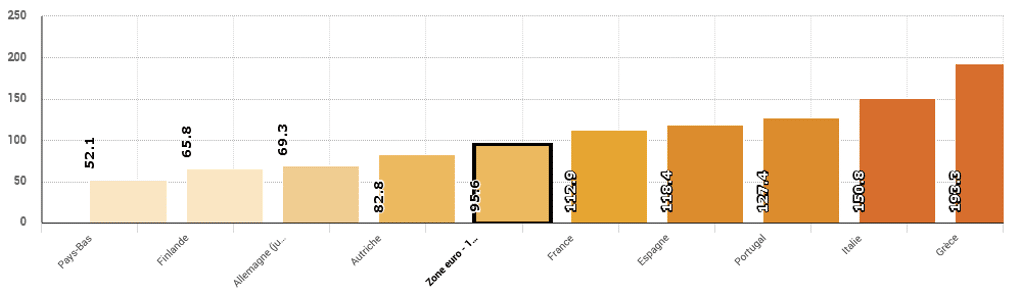

Ces outils ont été utilisés dans un contexte général déflationniste, particulièrement en Europe, où l’on était bien en dessous des 2 % ciblés par la BCE, ainsi que d’un faible coût du baril, en moyenne 55 $ de 2015 à 2019. Ils permirent aux États de continuer à s’endetter sans subir la contrepartie d’une augmentation significative de la charge de leur dette, du fait des taux négatifs. Or, si en 2019, l’endettement des pays « mauvais élèves » dépassait déjà le seuil symbolique des 100 % du PIB pour le Portugal (116 %), l’Italie (135 %) la Grèce (155 %), une fois la crise passée, en 2021, ils furent également rejoints par la France, l’Espagne et la Belgique.

b) Des États surendettés

Cet endettement hors-norme de plusieurs États de la zone euro, et non des moindres, exerce une pression politique majeure sur la BCE ; à savoir qu’une hausse des taux, même faible, risquerait de rendre le remboursement de la dette insoutenable pour ces derniers (ils se retrouveraient dans la situation de la Grèce en 2011).

En effet, quand un État s’endette, il émet un titre, appelé obligation, dotée d’une maturité et d’un taux (nous resterons ici sur le cas d’un taux fixe). Jusqu’à ce que l’obligation arrive à maturité, l’État ne rembourse que les intérêts de la dette, tandis que le capital sera lui reversé lors de la dernière échéance. Il se passe alors généralement ce que l’on appelle un roulement de la dette : pour rembourser le capital d’une obligation venant d’expirer, l’État va émettre une nouvelle obligation, c’est-à-dire qu’il va contracter un nouvel emprunt pour rembourser le précédent.

Pour qu’un tel système soit viable, il apparaît vite qu’il faille que le taux de la nouvelle obligation soit inférieur ou égal à celui de la précédente, c’est surtout vrai dans le cas d’un pays fortement endetté, un pays l’étant peu pouvant se permettre des taux plus élevés puisque les montants à rembourser sont plus faibles. Et c’est bien là que le bât blesse : plus un État est surendetté, plus il devient extrêmement sensible à la moindre hausse de taux, la charge de la dette amputant rapidement une large part du budget de l’État au détriment de tout le reste.

Dans le cas de la zone euro, les États surendettés seraient placés en situation de faillite, les obligeant soit à faire défaut, soit à rembourser tout ou partie de leur dette dans une monnaie dont ils auraient la main sur la politique monétaire : une nouvelle monnaie nationale. Dans tous les cas, la crédibilité de l’euro comme une monnaie pérenne serait réduite à zéro, et la zone euro imploserait au gré des éjections successives des États à risques.

La BCE tient donc une position d’équilibriste devant concilier le financement des États (même si officiellement elle le nie puisque cela lui est interdit) et gestion de la monnaie, et plus particulièrement la lutte contre l’inflation. Jusqu’à présent, cela était possible grâce à un contexte général d’inflation basse et d’une politique monétaire accommodante similaire aux États-Unis. Or, nous allons maintenant nous intéresser aux changements de la situation macroéconomique.

c) Une succession de chocs inflationnistes

En plus de l’augmentation de la masse monétaire discutée ci-dessus, nous avons subi toute une série de chocs inflationnistes. Dès la mi-2021, le redémarrage de la consommation suite aux levées de restriction a pris de l’avance sur celui des chaînes de production, au ralenti ou à l’arrêt depuis 2 ans, provoquant de fait un premier choc inflationniste, qui se fait toujours sentir aujourd’hui. À partir de février 2022, ce sont les sanctions massives contre la Russie avec le début du conflit en Ukraine qui ont entrainé des tensions, notamment sur le marché de l’énergie et provoquées une nouvelle onde de choc, régulièrement entretenue par les annonces successives d’embargo sur le gaz, le pétrole ou encore le charbon russe, ce qui fait exploser les prix mondiaux à la hausse, sachant que ces énergies fossiles représentent à elles seules 70 % du mix énergétique européen[6].

Par ailleurs, le choc sur l’énergie ne se limite pas à celle-ci, mais a des répercussions bien plus larges puisque se transmet potentiellement à tout ce qui en consomme. Dans le domaine agricole, l’augmentation du prix du gaz influe directement sur le coût de synthétisation de l’ammoniac et donc sur le prix des engrais, induisant deux conséquences : des volumes de récoltes plus faibles et une hausse de prix.

De plus, dans le cas de l’agriculture, l’énergie n’est pas le seul vecteur de chocs inflationnistes : la faiblesse des récoltes en Ukraine, l’un des principaux exportateurs mondiaux de céréales, va également être un facteur aggravant. À tout cela on peut ajouter un vecteur climatique : depuis 2020 perdure le phénomène météorologique de la Niña. Ce dernier provoque de grandes sécheresses en Amérique du Sud et des pluies diluviennes en Asie du Sud-est, ce qui, là encore, engendre de mauvaises récoltes sur plusieurs années consécutives. Une hausse des prix sur les produits agricoles, même en excluant le cas de l’Ukraine, est donc inévitable.

En l’absence de réaction significative de la BCE, l’inflation ne peut que continuer de se propager et de s’amplifier graduellement. Alors que La Fed et la BoE ont déjà donné le tempo et amorcé la normalisation de leur politique monétaire, le retard pris par la BCE pour lutter contre l’inflation entraîne une chute de l’euro face au dollar. Les importations de matières premières (entre autres) étant libellées en dollars, l’affaiblissement de l’euro participe lui aussi à l’entretien des tensions inflationnistes.

a) Le dilemme de la BCE

La BCE se trouve confrontée à un dilemme :

N’y aurait-il pas un moyen qui permettrait à la BCE lutter contre l’inflation tout en limitant la hausse des taux longs des obligations d’États les plus exposés à un risque de défaut ?

Le 14 juin 2022, suite à une réunion d’urgence face l’augmentation rapide des écarts de taux souverains entre l’Allemagne et l’Italie[7], la BCE a affirmé être en train de réfléchir à de nouveaux instruments visant à « limiter la fragmentation sur le marché de la dette souveraine ». François Villeroy de Galhau, président de la Banque de France, a fourni un peu plus de détails[8] : la BCE pourrait faire des rachats d’obligations d’État sur le marché secondaire, mais à la différence du QE, ceux-ci seraient « stérilisées ».

C’est-à-dire que lorsqu’une banque centrale de l’Eurosystème rachète à une banque commerciale des obligations d’États, elle propose à cette dernière d’immobiliser les liquidités nouvellement créées afin d’éviter une augmentation de la masse monétaire et ainsi éviter que les rachats d’obligations soient inflationnistes tout en rassurant les marchés des dettes souveraines.

Ce procédé avait déjà été employé lors du programme SMP entre 2010 et 2012[9]. Bien qu’il existe plusieurs méthodes[10]pour procéder à une stérilisation monétaire, il est raisonnable de considérer, compte tenu des antécédents d’une part, et des maigres détails concédés par M. Villeroy de Galhau d’autre part, que l’Eurosystème pourrait s’appuyer principalement sur 2 opérations suite à un rachat d’actifs :

En fin de compte, le but de la manœuvre est de nettoyer le bilan des banques en transférant le risque de défaut aux banques centrales de la zone euro. Cela comporte néanmoins plusieurs limites : d’une part, en augmentant la proportion d’obligations d’États risquées (Italie, Grèce, Portugal, etc..) l’on dégrade le bilan des banques centrales et in fine la confiance dans la monnaie.

D’autre part, ces mesures supposent que les institutions financières acceptent d’immobiliser l’intégralité des liquidités qu’elles obtiennent auprès des banques centrales suite à un rachat d’actifs. L’expérience précédente du SMP a montré que cela n’était pas toujours le cas[11], rendant la stérilisation imparfaite et limitant l’effet non inflationniste. Par ailleurs, la dégradation du bilan des banques centrales érode mécaniquement l’attractivité du mécanisme auprès des investisseurs. D’autant plus que les volumes de dettes en jeu sont difficilement absorbables, le procédé de stérilisation ne saurait avoir qu’une efficacité limitée pendant un certain laps de temps.

La BCE se retrouve donc à cahoter de Charybde en Scylla, avec un choix à faire relevant fondamentalement du Tragique : faire imploser l’euro – autrement dit mettre fin à sa propre existence — de manière active par la hausse significative des taux directeurs pour lutter contre l’inflation ou bien passive, en agissant a minima afin de maintenir l’euro le plus longtemps possible, quitte à ruiner l’épargne et aboutir in fine à un écroulement de la monnaie.

b) Quel chemin emprunte-t-elle ?

Jusqu’à encore récemment, l’action de la BCE relevait essentiellement de la politique de l’autruche via son mantra de l’inflation transitoire. L’incantation magique ne l’ayant emporté sur les réalités économiques, elle s’est vue poussée à faire des annonces contradictoires d’un mois sur l’autre quant à une potentielle hausse de taux plus rapide que prévu, afin de juguler les anticipations des marchés financiers. Finalement, elle se met à laisser entendre une première hausse de taux de 25 pdb en juillet, puis de 25 autres en septembre[12] alors que l’inflation s’établissait à + 7,5 % sur 1 an en avril en zone euro, +8,1 % en mai et qu’elle atteindre le seuil symbolique des +10 % d’ici là.

Si l’instrumentalisation de l’euro comme une arme de guerre économique via le gel des réserves de change de la Banque centrale de Russie a constitué un instrument de pression politique énorme à court terme, il pourrait s’avérer contre-productif pour l’euro à moyen et long terme. L’un des objectifs initiaux de l’euro était de se substituer, ou tout du moins de constituer une alternative au dollar comme monnaie de réserve et d’échange. Bien que cela n’ait pas eu le succès escompté, la militarisation du dollar et l’extraterritorialité du droit américain faisaient de l’euro une monnaie appréciable dans le cadre d’une stratégie de dédollarisation telle qu’amorcée par bon nombre de pays. En choisissant également de militariser l’euro, les décideurs européens ont de fait ruiné la crédibilité de ce dernier comme potentielle monnaie de réserve alternative au dollar.

À la fin des fins, que peut-on tirer de l’(in) action de la BCE ?

Va se poser alors dans bon nombre de pays la question de l’intérêt de conserver l’euro. Économiquement nul, le problème se posera avant tout sous l’angle du Politique. L’antagonisme entre l’Allemagne, qui subit une inflation particulièrement élevée nécessitant une hausse drastique des taux et l’Italie, dont l’endettement pharaonique ne lui permet pas de soutenir une telle hausse sans passer par la faillite va exacerber les tensions économiques, sociales et politiques à leur paroxysme.

Et c’est bien là sans doute tout le drame : nous allons vivre l’échec économique, c’est-à-dire l’agonie du projet politique qu’est l’euro, cheval de Troie de la tentative de constitution subreptice d’un pseudo État fédéral européen se parant des atours des United States of Europe, là où ne persiste qu’une vulgaire structure soviétoïde, dernier avatar du bloc de l’Ouest, au moment même d’une fuite en avant de l’extrême centre fédéraliste en faveur de toujours plus de transferts des prérogatives de l’État aux apparatchiks de Bruxelles.

Il n’est pas exclu que l’euro nous enterre tous.

Rémy Rocquencourt

Notes :

[1] Motte Muriel, « Taux d’intérêt : pour Deutsche Bank, la BCE va agir dès 2022 », l’Opinion, 25 janvier 2022, URL : https://www.lopinion.fr/economie/taux-dinteret-pour-deutsche-bank-la-bce-va-agir-des-2022

[2] Reuters, « Lagarde (BCE) ne dit plus qu’une hausse de taux en 2022 est improbable », Les Échos, 3 février 2022, URL : https://investir.lesechos.fr/marches/actualites/lagarde-bce-ne-dit-plus-qu-une-hausse-de-taux-en-2022-est-improbable-2001344.php

[3] Albert Eric, « Inquiète de l’envolée de l’inflation en zone euro, la BCE prépare une hausse du taux d’intérêt dès juillet », Le Monde, 12 mai 2022, URL : https://www.lemonde.fr/economie/article/2022/05/12/inquiete-de-l-envolee-de-l-inflation-en-zone-euro-la-bce-prepare-une-hausse-du-taux-d-interet-des-juillet_6125804_3234.html

[4] « Contre l’inflation, la BCE prépare sa première hausse des taux depuis plus de dix ans », AFP, 9 juin 2022, URL : https://www.boursorama.com/actualite-economique/actualites/contre-l-inflation-la-bce-prepare-sa-premiere-hausse-des-taux-depuis-plus-de-dix-ans-dbaac804613be5915f86df0f13acb077

[5] Rapport annuel 2021, Banque centrale européenne, 16 mars 2022 p.45-47, URL : https://www.banque-france.fr/sites/default/files/medias/documents/ecb.rapport_annuel_2021.pdf

[6] Olivier Arthur, « Pétrole, charbon, nucléaire : quel est le mix énergétique des pays de l’UE ? », Toute l’Europe, 20 janvier 2022, URL : https://www.touteleurope.eu/economie-et-social/le-mix-energetique-des-etats-membres-de-l-union-europeenne/

[7] AFP, « Coûts d’emprunts souverains : la BCE réaffirme être prête à répliquer », Le Figaro, 14 juin 2022, URL : https://www.lefigaro.fr/flash-eco/couts-d-emprunts-souverains-la-bce-reaffirme-etre-prete-a-repliquer-20220614

[8]« Le nouvel outil de la BCE doit soutenir l’engagement envers l’euro – Villeroy », Reuters, 20 juin 2022, URL : https://www.zonebourse.com/actualite-bourse/Le-nouvel-outil-de-la-BCE-doit-soutenir-l-engagement-envers-l-euro-Villeroy–40769264/

[9] Le rachat de titres de la dette publique par la Banque centrale européenne peut-il être assimilé à de la création monétaire ?, Ministère de l’économie, des finances et de la souveraineté industrielle et numérique, URL : https://www.economie.gouv.fr/facileco/bce-creation-monetaire-dette-publique

[10] Pinter Julien, « La stérilisation des interventions des banques centrales : concept, modalités et interrogations dans le cadre de l’OMT de la BCE », BSI-Economics, 11 octobre 2012, URL : http://www.bsi-economics.org/38-la-sterilisation-des-interventions-des-banques-centrales-concept-modalites-et-interrogations-dans-le-cadre-de-l%EF%BF%BDomt-de-la-bce

[11] Bocquet Éric, Keller Fabienne et Yung Richard, Rapport d’information fait au nom de la commission des affaires européennes sur le rôle de la Banque centrale européenne face à la crise, Sénat, n° 533, 18 juin 2015. P.24. En ligne. URL : https://www.senat.fr/rap/r14-533/r14-5331.pdf

[12] « La BCE devrait relever ses taux de 25 points de base – Lane », Reuters, 30 mai 2022, URL : https://www.boursorama.com/bourse/actualites/la-bce-devrait-relever-ses-taux-de-25-points-de-base-lane-b9cc953a782f3869f2720655cf1bc553